Азиатские акции и рынки выросли против доллара, сырьевые товары пытаются развить отскок вверх, немного выросли дальние ставки, а рынки акций стабилизировались после самого крупного шорт-сквиза за несколько месяцев. Однако даже легкий намек Пауэлла на этой неделе, что темпы скупки активов ФРС скоро снизятся, может напомнить инвесторам о существовании медвежьего рынка.

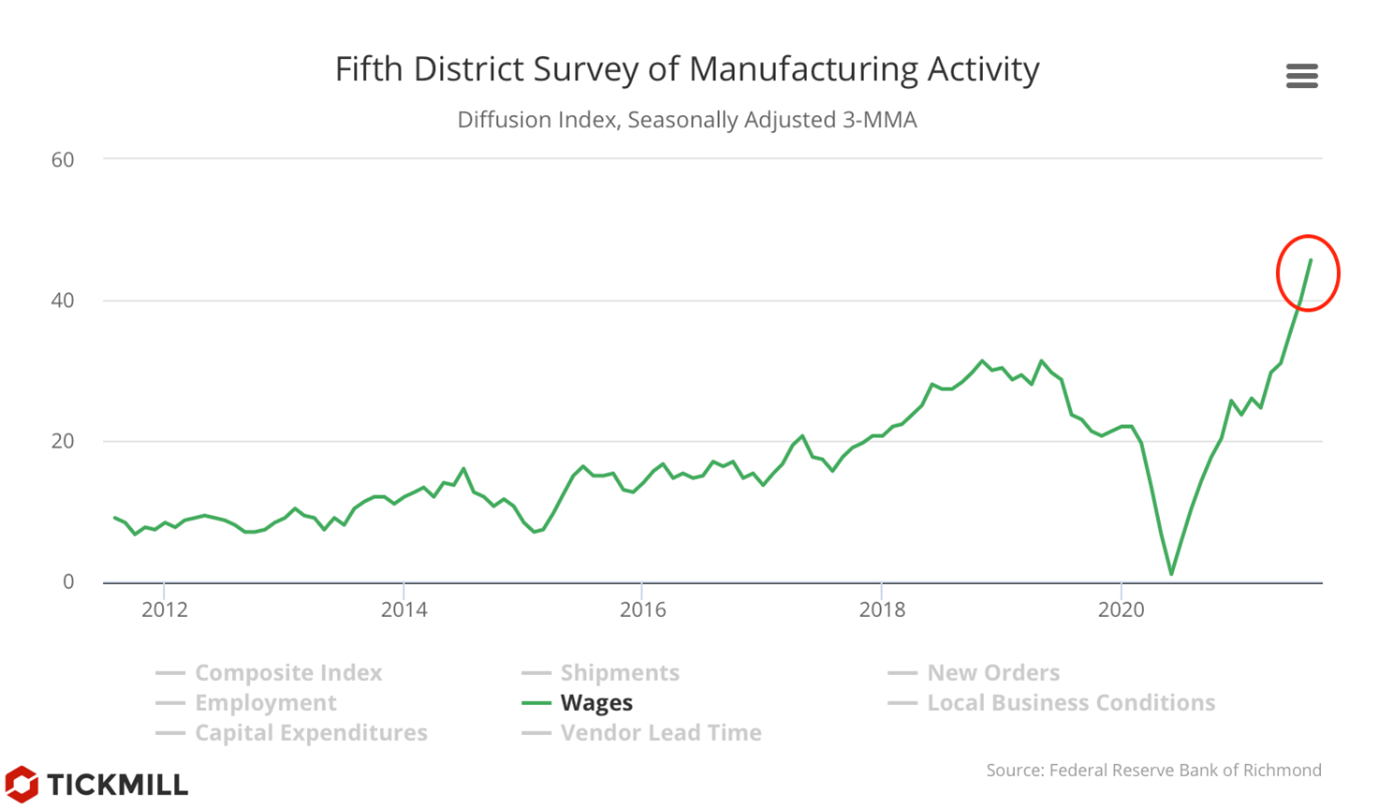

Отчет ФРБ Ричмонда опубликованный вчера показал, что расширение производственной активности в США замедлилось в августе. Индекс снизился с 27 до 9 пунктов, прогноз был 25 пунктов. Опрос показал, что фирмы увеличили найм и заработную плату в августе – индекс оплаты труда обновил рекорд:

Фирмы сообщили что трудности с поиском работников сохранились и ожидают, что в течении шести следующих месяцев такая ситуация сохранится.

Из отчета видно, что предприятия США охотятся за головами и готовы платить еще больше, чем в июле. Весьма вероятно что производственный сектор вновь внесет ощутимый положительный вклад в NFP за август.

Палата представителей США одобрили резолюцию по бюджету в 3.5 трлн. что должно помочь продвижению пакету инфраструктурных расходов на $550 млрд. Это хорошие новости в плане перспектив роста США. Новость также вызвала рост 10-летних безрисковых ставок на 4 б.п. до 1.294%, так как участники рынка учитывают в ценах повышение темпов заимствований Минфина США.

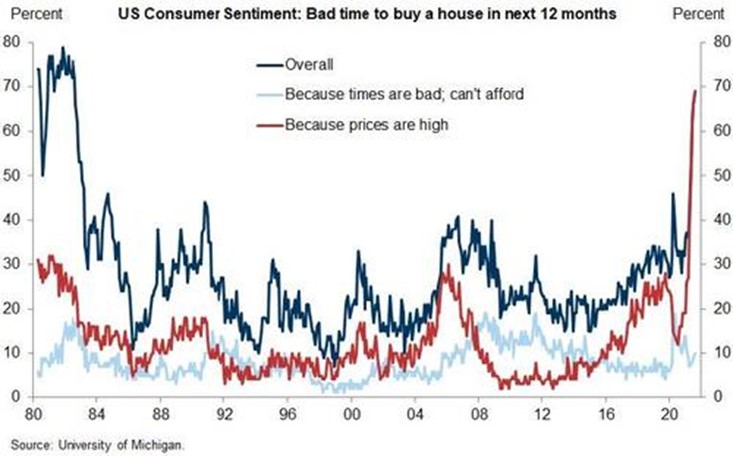

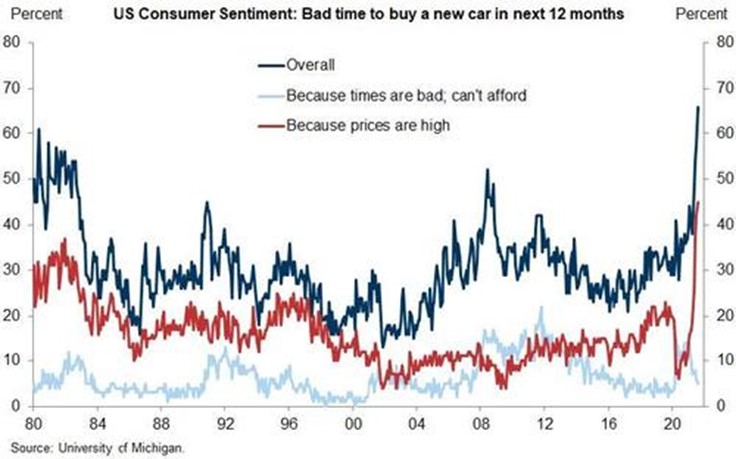

Настроение на рынках остается позитивным, но подвержено резким переменам. В начале этой неделе учитывались ожидания, что Пауэлл не сможет дать больше информации по таймингу ужесточения политики или опровергнет предположения что переход к нормализации политики начнется в сентябре. Это было вызвано ослаблением «мягких» данных (индексы PMI), а также ухудшением потребительских данных – розничных продаж и индекса потребительских настроений от У. Мичиган. Кстати, опрос потребителей также показал, что потребители не справляются с высокими ценами на жилье и автомобиле – индекс тех, кто не планирует покупать автомобиль и недвижимость в течении следующих 12 месяцев “потому что дорого” достиг рекордного уровня:

Снижение спроса на товары долгосрочного потребления и недвижимость в США подсказывает что грядет коррекция цен, поэтому у ФРС может быть меньше стимулов торопиться со сворачиванием QE.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 73% и 72% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.